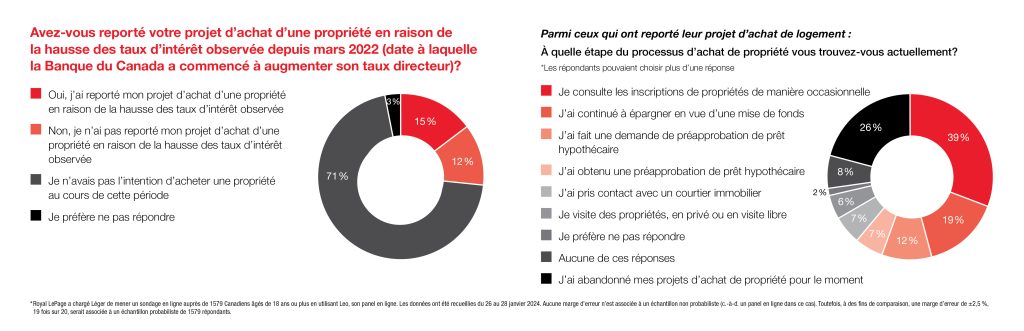

L’augmentation des coûts d’emprunt au cours des deux dernières années a forcé des millions de Canadiens à reconsidérer ou à réajuster leur projet d’achat immobilier. Depuis que la Banque du Canada a commencé à hausser son taux directeur en mars 2022, plus du quart de la population adulte du pays (27 %) a été active sur le marché, et plus de la moitié d’entre eux (56 %) affirment qu’ils ont été forcés de reporter leur recherche de propriété en raison de la hausse des taux d’intérêt, selon un récent sondage de Royal LePage, réalisé par Léger.1

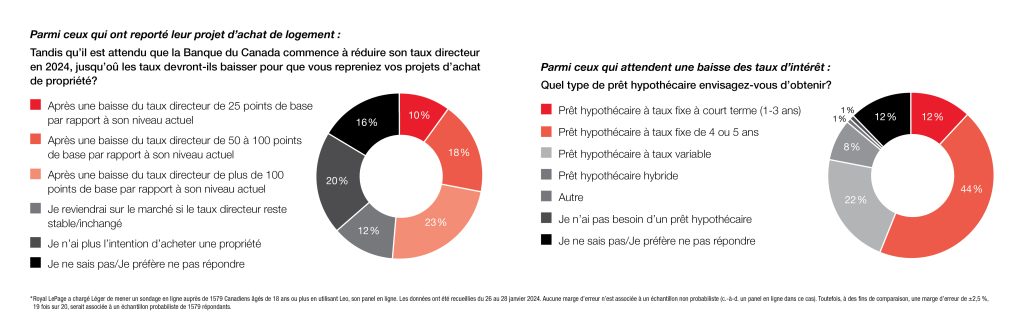

Le taux d’inflation ayant baissé au cours de la dernière année et s’étant rapproché de la cible souhaitée de 2 %, on s’attend à ce que la Banque du Canada procède à sa première réduction du taux de financement à un jour plus tard cette année – un soulagement bienvenu pour les détenteurs de prêts hypothécaires à taux variable et ceux qui ont été forcés de remettre à plus tard leurs projets d’achat de maison. Parmi ceux qui ont dû reporter leur achat, 51 % affirment qu’ils reprendront leurs recherches si les taux d’intérêt se mettent à diminuer – 10 % disent qu’une baisse de seulement 25 points de base les incitera à revenir sur le marché, 18 % disent qu’ils attendent une baisse de 50 à 100 points de base, et 23 % disent qu’ils comptent sur une baisse de plus de 100 points de base avant d’envisager de reprendre leurs recherches.

« À la suite du premier maintien des taux d’intérêt par la Banque du Canada en mars de l’année dernière, nous avons constaté une augmentation immédiate de l’activité sur le marché alors que la confiance des consommateurs se renforçait. Je m’attends à une vague similaire de demandes de la part des acheteurs à la première indication que les réductions très attendues de la banque centrale se profilent à l’horizon », a déclaré Phil Soper, président et chef de la direction de Royal LePage. « Le comportement des acheteurs est fortement lié à leur confiance dans le fait que la maison qu’ils veulent acheter aujourd’hui ne sera pas moins chère demain. Nous pensons que le printemps marquera ce moment décisif. »

Un cinquième (20 %) des acheteurs écartés du marché déclarent qu’ils n’ont plus l’intention d’acheter une propriété, tandis que 12 % se disent prêts à revenir sur le marché si le taux directeur de la Banque du Canada reste inchangé.

Parmi ceux qui prévoient revenir sur le marché si les taux commencent à baisser, 44 % ont l’intention d’obtenir un prêt hypothécaire à taux fixe de quatre ou cinq ans, le type et la durée de prêt les plus populaires au Canada. C’est le double du nombre de répondants qui disent qu’ils choisiront un prêt hypothécaire à taux variable (22 %). Par ailleurs, 12 % des personnes interrogées déclarent qu’elles obtiendront un prêt hypothécaire à taux fixe à court terme.

« Au cours des premières semaines de l’année, nous avons constaté une reprise de l’activité sur les marchés, grands et petits, dans tout le pays. Les prises de rendez-vous, les visites de propriétés et les demandes de préapprobation de prêts hypothécaires par l’intermédiaire de nos institutions partenaires sont toutes en forte hausse. Nos collaborateurs indiquent que les acheteurs immobiliers d’aujourd’hui sont bien informés, qu’ils observent les tendances et qu’ils sont tout à fait prêts à s’engager lorsqu’ils estiment que les conditions se sont améliorées », a ajouté M. Soper.

Parmi ceux qui ont reporté leur projet d’achat de maison en raison de la hausse des taux d’intérêt, 65% restent engagés dans le processus d’achat de maison. Cela inclut ceux qui consultent les inscriptions de manière occasionnelle (39%), qui continuent à épargner en vue d’une mise de fonds (19%), qui ont demandé une préapprobation de prêt hypothécaire (12%) ou qui ont obtenu une préapprobation de prêt hypothécaire (7%). Cependant, certains se sont complètement désengagés du processus de recherche d’une maison – 26 % des répondants disent avoir abandonné leurs projets d’achat de maison pour le moment.

Le taux de financement à un jour de la Banque du Canada s’établit actuellement à 5,0 %. La prochaine annonce de taux d’intérêt est prévue pour le 6 mars.2

1Royal LePage a chargé Léger de mener un sondage en ligne auprès de 1579 Canadiens âgés de 18 ans ou plus en utilisant Leo, son panel en ligne. Les données ont été recueillies du 26 au 28 janvier 2024. Aucune marge d’erreur n’est associée à un échantillon non probabiliste (c.-à-d. un panel en ligne dans ce cas). Toutefois, à des fins de comparaison, une marge d’erreur de ±2,5 %, 19 fois sur 20, serait associée à un échantillon probabiliste de 1579 répondants.

2La Banque du Canada maintient le taux directeur au même niveau, et poursuit le resserrement quantitatif, 24 janvier 2024